Der Elternteil, der den Kindesunterhalt zahlen muss, darf die

Hälfte des Kindergelds vom Unterhalt abziehen. Der

tatsächliche Betrag ist also nicht gleich mit dem Wert in der

Tabelle.

Der Selbstbehalt für einen erwerbstätigen Unterhaltszahler

beläuft sich auf 1.450 Euro. Für einen nicht erwerbstätigen

Unterhaltspflichtigen liegt der Selbstbehalt bei 1200 Euro im

Monat.

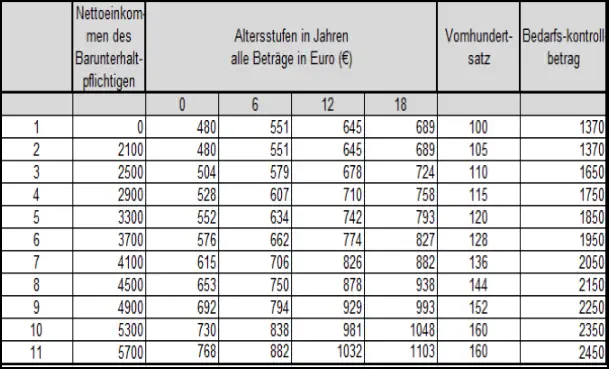

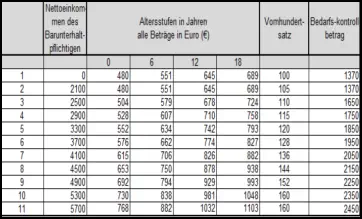

Die Düsseldorfer Tabelle weist den monatlichen Unterhaltsbedarf aus, bezogen auf

zwei Unterhaltsberechtigte.

Bei einer größeren/ geringeren Anzahl Unterhaltsberechtigter können Ab- oder

Zuschläge durch Einstufung in niedrigere/höhere Gruppen vorgenommen werden.

Berufsbedingte Aufwendungen, sind vom Einkommen abzuziehen, wobei eine

Pauschale von 5 % des Nettoeinkommens - mindestens 50 EUR, bei geringfügiger

Teilzeitarbeit auch weniger, und höchstens 150 EUR monatlich - geschätzt werden

kann.

Übersteigen die berufsbedingten Aufwendungen die Pauschale, müssen sie

nachgewiesen werden. (Das können Fahrgeld, Bücher usw. sein)

Düsseldorfer Tabelle 2024 und Anrechnung- Kindergeld

Düsseldorfer Tabelle 2024

Berechnungstabelle

Anrechnung Schulden

Auto nach der Scheidung

Anrechnung Nebeneinkommen

Auskunft über Einkommen

Anrechnung Ausbildungsgeld

Arbeitspflicht Mütter

Aufenthaltsbestimmungsrecht

Aufstockungsunterhalt

Aufsichtspflicht

alleiniges Sorgerecht

Barunterhalt zahlen

Beweislage wegen Arbeitssuche

Düsseldorfer Tabelle

Elternunterhalt Freibeträge

Freibeträge

Freibeträge Ehegattenunterhalt

Gütergemeinschaft

gemeinsames Sorgerecht

Haushaltsaufteilung

Kindesunterhalt zahlen-wie lange?

Kindesunterhalt/ Sonderbedarf

Kindergeld volljährige Kinder

Miete nach der Scheidung

Namensnennung Vater

Namensänderung Kind

nichteheliches Kind

neu zum Unterhalt

Pflicht zur Arbeit

Rangfolge Unterhalt

Scheidung/ Trennungsjahr

Scheidung/ Ehewohnung

Unterhaltstitel vom Jugendamt

Unterhaltsvorschuss zurückzahlen

Versorgungsausgleich

Unterhalt für Studenten

Unterhalt für volljährige Kinder

Unterhalt für die Vergangenheit

Unterhalt/ neuer Partner

Umgangsrecht/Besuchsrecht

Unterhalt und Bürgergeld

Umgangskosten

Unterhalt Abbruch Ausbildung

Verzicht auf Unterhalt

Vaterschaftsklage

Verzicht auf Unterhalt

Wohnvorteil beim Unterhalt

wenn der Unterhalt nicht gezahlt

Zugewinnausgleich

RECHTSPORTAL

WOHNUNGSEIGENTUM NACHBARRECHT ERBRECHT SCHULDEN NEBENKOSTEN RECHTSIRRTÜMER ONLINE RECHNER BÜRGERGELD SCHMERZENSGELD

UNTERHALT ARBEITSRECHT MIETRECHT VERTRAGSRECHT FORMULARE RATGEBER/ SONDERANGEBOTE KNIGGE KINDER PARTNERSCHAFT RECHT IM ALLTAG

NEU

USB Stick kostenlos

Online verfügbar

erhältlich

•

als Download

•

auf CD

•

auf USB Stick

nutzbar auch mit

dem Smartphone

17,90 nur € 8,30

Der Elternteil, der den Kindesunterhalt zahlen

muss, darf die Hälfte des Kindergelds vom

Unterhalt abziehen. Der tatsächliche Betrag ist also

nicht gleich mit dem Wert in der Tabelle.

Der Selbstbehalt für einen erwerbstätigen

Unterhaltszahler beläuft sich auf 1.450 Euro. Für

einen nicht erwerbstätigen Unterhaltspflichtigen

liegt der Selbstbehalt bei 1200 Euro im Monat.

Die Düsseldorfer Tabelle weist den monatlichen

Unterhaltsbedarf aus, bezogen auf zwei

Unterhaltsberechtigte.

Bei einer größeren/ geringeren Anzahl

Unterhaltsberechtigter können Ab- oder Zuschläge

durch Einstufung in niedrigere/höhere Gruppen

vorgenommen werden.

Berufsbedingte Aufwendungen, sind vom

Einkommen abzuziehen, wobei eine Pauschale

von 5 % des Nettoeinkommens - mindestens 50

EUR, bei geringfügiger Teilzeitarbeit auch weniger,

und höchstens 150 EUR monatlich - geschätzt

werden kann.

Übersteigen die berufsbedingten Aufwendungen

die Pauschale, müssen sie nachgewiesen werden.

(Das können Fahrgeld, Bücher usw. sein)

Düsseldorfer Tabelle 2024 und

Anrechnung- Kindergeld

Düsseldorfer Tabelle 2024

Berechnungstabelle

NEU

USB Stick kostenlos

Online verfügbar

erhältlich

•

als Download

•

auf CD

•

auf USB Stick

nutzbar auch mit

dem Smartphone

17,90 nur € 8,30